投資を始めるときに、誰もが最初につまずくのが 「リスクとリターン」 です。

言葉としては聞いたことがあっても、いざ説明してと言われると曖昧だったりしますよね。

でもここを理解しないまま投資するのは、地図を持たずに知らない街を歩くようなもの。

迷うし、怖いし、最悪事故ります。

この記事では、

- リスクとは何か

- リターンとは何か

- リスクとリターンの関係性

- 具体例(株・投資信託・ETF)で理解

- リスクを抑えながら投資する方法

- 今行動しないデメリット

この5つのテーマで分かりやすく解説します。

これが読み終わる頃には、

「リスク=怖い」じゃなく 「理解すれば味方にできる」 って感覚に変わるはずです。

目をそらさず、しっかりと理解しましょう。

リスクって何?

リスクと聞くと、「損すること」「危険なこと」ってイメージが強いですが、

本来の意味は “将来どうなるか分からない不確実性の大きさ” のことです。

★ 例:株価が上がるか下がるか、事前には分からない

この「分からない幅」がリスク。

幅が大きければ大きいほど、値動きが大きく振れる=ハイリスク。

逆に、

銀行預金は値動きがほぼない → ローリスク

というか銀行預金はほぼノーリスクとも言えます。

つまり リスク=値動きの大きさ なんです。

リターンって何?

リターンは “投資することで得られる利益” のこと。

株なら

・株価が上昇して利益が出る

・配当金がもらえることもある

投資信託やETFなら

・値上がり益+分配金になる場合もある

★そしてここが超重要ポイント

リスクとリターンには必ず比例関係がある

| 投資対象 | リスク | リターン |

|---|---|---|

| 銀行預金 | 小さい | ほぼない |

| 債券 | 小 | 小 |

| 投資信託(分散投資) | 中 | 中 |

| ETF(指数連動) | 中〜高 | 中〜高 |

| 個別株 | 高 | 高 |

ハイリスク=ハイリターン

ローリスク=ローリターン

「リスクをとらずに高い利益だけ狙う」は不可能。

そんなおいしい話はありません。もしそんな話があるとすれば詐欺だけです。

具体例

■ 銀行預金

100万円を年0.001%で預けた場合

→ 1年後の利息は 10円

簡単に言うと、

銀行預金って、「銀行があなたに100万円貸してほしいってお願いしてる」 状態です。

で、銀行はこう言います。

「1年間、100万円を預けてくれたら……ありがとうの気持ちとして10円あげます!」

「はっ💢?」って思いませんか…

10年預けたとしても100円しか増えません。

リスクはほぼないローリスクです。その分リターンもかなりのローリターンです。

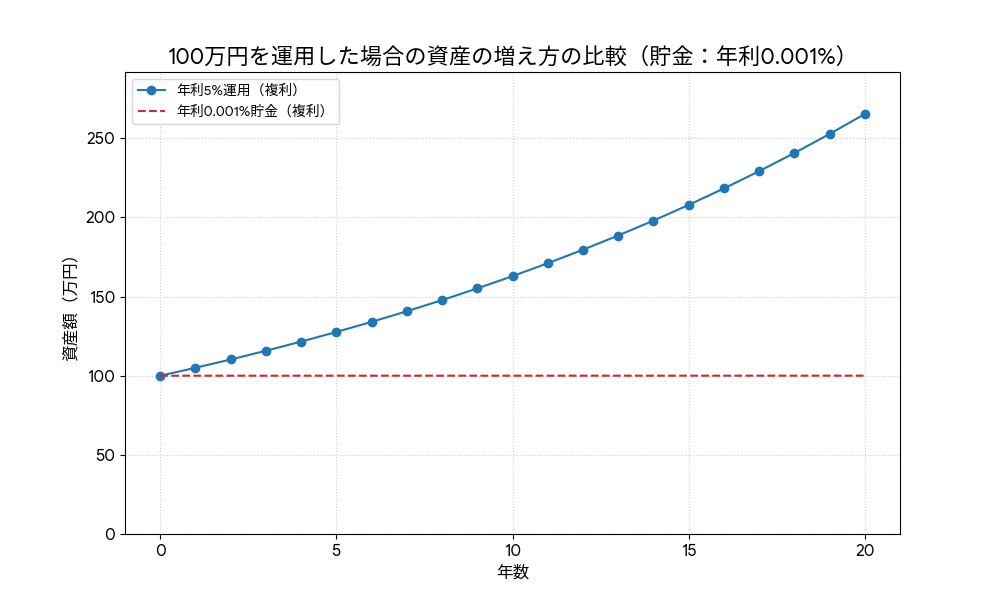

■ インデックス投信(年平均5%成長)

100万円を年5%で運用

→ 10年後:約163万円

→ 20年後:約265万円

銀行なら 10年後100万100円なのに

投信なら +63万円

比較結果

| 項目 | 年利5%運用(複利) | 年利0.001%貯金(複利) |

| 20年後の資産額 | 約265.3万円 | 約100.02万円 |

| 増加した金額 | 約165.3万円 | 約200円 |

■ 個別株(リスク高)

100万円 → 1年で150万円になる可能性も

逆に → 70万円になることも

大きく勝てる代わりに、大きく負ける可能性もある

① 投資した会社1社にすべてが左右される

個別株は、その会社がダメになったら株価も一気に落ちる。

経営ミス、不祥事、競合に負ける、新商品が売れない──全部1撃で株価に直結。

たとえば、

・決算が悪い → 翌日−20%

・不祥事発覚 → 数時間で急落

こういうこと普通にある。

② 値動きが激しすぎる

個別株は、良い時はドカンと上がるけど、

悪いニュースが出た瞬間に −5%〜−20% とか平気で動きます。

つまり、感情を揺さぶられやすい。

初心者は特に、焦って売ったり買ったりしがちです。

都合のいい話だけ見て投資するのはただのギャンブルなのです。

リスクはどうやって抑える?

① 長期投資

時間は最大の味方です。

短期は価格が大きく揺れるけど、長期は平均に収束していきます。

経済の成長にのっかって、

時間の力でゆっくり確実にお金を増やす方法。

経済の成長は長期で見れば基本的に右肩あがりです。

短期みたいにチャート張り付かなくていいし、

精神的にもとてもに楽です。

② 分散投資

銘柄・業種・地域・時間を分けることでダメージを小さくできる。

「お金を分けて守りながら、ゆっくり増やす作戦」

短期の値動きにビクビクせず、安心して投資できる方法です。

これを自動でやってくれるのが 投資信託やETFなのです

③ 積立(ドルコスト平均法)

一定額を毎月買っていく

→ 高いときは少なく、安いときは多く買える

→ 平均購入単価がならされていく

「毎月決まった額で買う → 安いときは多め、高いときは少なめ → 平均して損しにくくなる作戦」

これがドルコスト平均法で、長期投資と組み合わせるとめちゃくちゃラクに資産形成できます。

感情のブレを排除できるのも大きなメリットです。

行動しないリスクの方が、実は一番大きい

「怖いからまだいいや」

「勉強してからにしよう」

「時間ができたらやる」

…それ、ずっとやらない人の言い訳です。

今の日本はインフレ。

円の価値は勝手に下がっている。

つまり、

何もしていない=実質損している

気づいてますよね?

時間の経過は誰にも止められない。

10年後、「あの時始めていれば」って後悔する未来だけは本当にキツイですよ。

時間は戻ってこないのです。

- 老後資金は不足する可能性が高い

- 年金だけに頼らず、自分で資産形成を考える必要がある

もし今動かなければ、将来後悔することになるかもしれません。

まとめ

- リスク=不確実性の大きさ

- リターン=利益

- リスクとリターンはセットで比例

- 長期・分散・積立でリスクを抑えられる

- 行動しないリスクが一番危険

そして最後に一言だけ。

“いつかやる”って言う人は、永遠にやらない”

未来を変えたいなら、今日から動くしかないのです。

少額でいい。1000円からでもいい。

一歩踏み出した瞬間から、あなたの資産形成は始まります。

次記事

コメント